Visualizza articoli per tag: banche

Sabato, 25 Settembre 2021 09:50

“L’Agorà del Diritto” – una domanda, una risposta: il divieto di sublocazione commerciale

La 23esima occasione d’incontro con il diritto porta l’avvocato Emilio Graziuso a relazionare sulla sublocazione, ancora una volta su pressione di un nostro lettore.

“L'Agorà del Diritto” è questo il titolo della rubrica che, a partire dallo scorso mese di aprile, accompagna i nostri lettori.

Il titolo non è casuale ma rispecchia gli obiettivi che questo spazio redazionale si prefigge, primo fra tutti quello di informare i cittadini sui i propri diritti.

Le previsioni normative, infatti, da sole, non sono sufficienti, occorre un ulteriore passaggio, vale a dire la conoscenza delle stesse da parte dei destinatari.

Solo in questo modo, si potrà raggiungere l’auspicata evoluzione da “cittadino” a “cittadino informato” e, quindi, a “cittadino consapevole” dei propri diritti.

“L'Agorà del Diritto”, però, non è solo questo.

Pubblicato in

Economia Emilia

Sabato, 18 Settembre 2021 05:58

“L’Agorà del Diritto” – una domanda, una risposta: pignorabilità dell’assegno divorzile

Questa settimana l’avvocato prosegue, su sollecitazione dei lettori, l’approfondimento del tema legato al diritto di famiglia, nello specifico circa la pignorabilità dell’assegno divorzile.

“L'Agorà del Diritto” è il titolo della rubrica che, a partire dallo scorso mese di aprile, accompagna i nostri lettori.

Il titolo non è casuale ma rispecchia gli obiettivi che questo spazio redazionale si prefigge, primo fra tutti quello di informare i cittadini sui i propri diritti.

Le previsioni normative, infatti, da sole, non sono sufficienti, occorre un ulteriore passaggio, vale a dire la conoscenza delle stesse da parte dei destinatari.

Solo in questo modo, si potrà raggiungere l’auspicata evoluzione da “cittadino” a “cittadino informato” e, quindi, a “cittadino consapevole” dei propri diritti.

“L'Agorà del Diritto”, però, non è solo questo.

Pubblicato in

Economia Emilia

Sabato, 11 Settembre 2021 06:31

“L’Agorà del Diritto” – una domanda, una risposta: incorporazione tra istituti e diritti violati, come far valere le ragioni?

Se la banca che ha venduto azioni illiquide è stata incorporata da un altro Istituto di credito, nei confronti di chi il risparmiatore può far valere i propri diritti in caso di violazione degli stessi?

“L'Agorà del Diritto” è questo il titolo della rubrica che, a partire dallo scorso mese di aprile, accompagna i nostri lettori. Il titolo non è casuale ma rispecchia gli obiettivi che questo spazio redazionale si prefigge, primo fra tutti quello di informare i cittadini sui i propri diritti. Le previsioni normative, infatti, da sole, non sono sufficienti, occorre un ulteriore passaggio, vale a dire la conoscenza delle stesse da parte dei destinatari. Solo in questo modo, si potrà raggiungere l’auspicata evoluzione da “cittadino” a “cittadino informato” e, quindi, a “cittadino consapevole” dei propri diritti.

“L'Agorà del Diritto”, però, non è solo questo.

Pubblicato in

Economia Emilia

Lunedì, 22 Febbraio 2021 16:43

Ricerca Università Cattolica - Progetto Opinion Leader 4 Future

Pubblicato in

Cronaca Emilia

Mercoledì, 30 Dicembre 2020 14:26

Nuove regole sui defualt, a rischio la tenuta di imprese e famiglie

Dal 1° gennaio in vigore la normativa che determina lo stato di insolvenza anche per inadempienze di un centinaio di euro. Una norma secondo CNA incompatibile con l’attuale stato di emergenza

Pubblicato in

Comunicati Economia Modena

Domenica, 13 Dicembre 2020 07:25

Cade la foglia di "FICO" e Oscar Farinetti salta sul GREEN (PEA)

Inaugurato il primo Green Retail Park del mondo. Dopo FICO, la nuova avventura di Oscar Farinetti è tutta rivolta al "green", per la gioia di Greta Thunberg.

Pubblicato in

Politica Emilia

Domenica, 06 Dicembre 2020 11:09

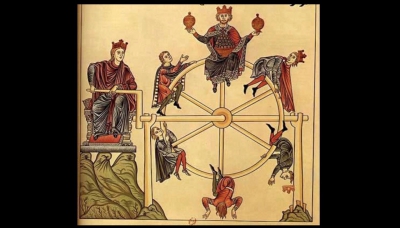

“Venghino siori, venghino siore, la fortuna è arrivata...”

Ancora poche ore e finalmente si potrà tentare la fortuna al Gran Circo Italia. Venghino siori, venghino siore a veder tigri, saltimbanchi. prestidigitatori e giocolieri

Pubblicato in

Politica Emilia

Lunedì, 29 Giugno 2020 11:21

Conti correnti bancari, in enorme crescita l'uso dei tool di confronto tariffario

Aumenta, rispetto al 2019, il ricorso ai tool di comparazione tariffe per risparmiare sui costi bancari (+51,34%): a servirsi della comparazione per sottoscrivere un nuovo conto corrente online sono soprattutto giovani uomini tra i 25 e i 34 che vivono in grandi città come Bologna e Napoli. L'ultima indagine SOStariffe.it ha stimato l’andamento dell’uso del comparatore conti correnti nell’ultimo anno in nove diverse città italiane

Pubblicato in

Comunicati Economia Emilia

Venerdì, 20 Settembre 2019 17:49

Banche: quando si possono considerare affidabili e solide?

Un tema molto importante nella scelta di una banca, riguarda, indubbiamente, l'affidabilità della stessa. Se fino a poco tempo fa, infatti, preferire un istituto di credito ad un altro aveva un'importanza relativa, oggi lo scenario è mutato significativamente. In tutto ciò, ha avuto un peso fondamentale l'entrata in vigore del "bail in", normativa europea che ha modificato le risoluzioni dell'eventuale crisi di una banca del Vecchio Continente. Un obbligo riguardante tutti i paesi dell'Unione Europea, anche se spesso, come si è potuto notare in Italia nel salvataggio di alcune banche in grandi difficoltà, gli stati membri hanno adottato qualche escamotage per cercare di rendere meno doloroso l'impatto sugli utenti bancari.

Il "bail-in": meno garanzie per i risparmiatori

Il "bail-in", di fatto, garantisce i soli depositi presenti su conti correnti, libretti di risparmio e conti deposito sino alla soglia massima di €.100.000,00. E null'altro. Le obbligazioni senior, quelle emesse dagli istituti di credito che incorporano un grado di rischio più basso, non sono più garantite da alcun fondo statale, com'era invece in Italia sino a pochi anni fa. Allocare i propri risparmi presso un istituto piuttosto che un altro, di conseguenza, è divenuto di fondamentale importanza per qualsiasi cittadino, onde evitare di mandare in fumo parte, o addirittura la totalità, dei propri risparmi. Per informazioni in tal senso, chiedere ai tanti risparmiatori veneti restati col cerino in mano dopo il default di due note banche di respiro nazionale con sede legale in quella regione.

Capire se una banca sia realmente affidabile, non è certo facile per i comuni cittadini. Un indicatore fondamentale per comprendere la solidità di una banca è il CET1 che trovi su https://contocorrente.net/cet1-banche-italiane-2019-lelenco-completo/649, dov'è possibile farsi un'idea su quali istituti italiani rispettino i parametri previsti dall'Unione Europea per considerarsi al riparo da possibili, ed imprevedibili, shock finanziari. E che in molti, non a torto, vorrebbero che le banche pubblicassero, in modo chiaro e facilmente reperibile, nei propri siti internet. Un indicatore, il CET1, atto a comprendere se un istituto abbia un elevato grado di liquidità: una banca liquida, infatti, è considerata sicura.

Solidità di una banca: attenzione ai crediti in sofferenza

Un altro indicatore molto importante per comprendere quanto sia sicura una banca, è il "solvency ratio", ovvero quanto impattano, in termini percentuali, gli investimenti effettuati da una banca sul proprio patrimonio netto. Un solvency ratio particolarmente positivo sarà a doppia cifra: la Banca centrale americana, ad esempio, dispone di un solvency ratio del 20%, dato che testimonia l'elevata solidità della più importante istituzione economico-finanziaria del mondo. Alcune banche, però, raggiungono a malapena il 5%: ciò significa che se gli investimenti della banca perdono più del 5% del loro valore, il gruppo soffrirà. Un dato da monitorare attentamente, inoltre, riguarda i crediti in sofferenza: se sono superiori al 15%, la banca potrebbe avere grossi problemi in divenire. Un altro aspetto strettamente correlato a quest'ultimo, riguarda gli accantonamenti, che devono coprire almeno il 50% dei crediti in sofferenza.

Inoltre, alcuni strumenti finanziari possono dare un'idea sul grado di solidità di un istituto, pur, in questo caso, non essendo così risolutivi come quelli fin qui citati. L'andamento del titolo in Borsa, ad esempio, può essere un utile indicatore, specie se il titolo viene sospeso per eccesso di ribasso. Anche i CDS, Credit Default Swap, possono essere d'aiuto. Questi strumenti appartengono alla famiglia dei derivati, divenuta tristemente celebre durante la crisi dei mutui subprime, ed offrono la possibilità di coprirsi dall'eventuale insolvenza di un debitore contro il pagamento di un premio periodico. Più è alto il prezzo, inferiore sarà la percezione di solidità di un istituto di credito. Al di là dei dati tecnici, che sono prioritari ed indispensabili nella scelta di un istituto, resta di fondamentale importanza scegliere un consulente preparato e corretto, in grado di fornire in modo chiaro, semplice ed esaustivo tutte le informazioni necessarie al cliente per effettuare consapevolmente qualsiasi decisione.

Pubblicato in

Economia Emilia

Domenica, 28 Luglio 2019 07:27

Grande Fratello Bancario e la diluizione della capacità contributiva del mutuo.

di Mario Vacca Parma 28 luglio 2019 - In un momento in cui è di grande attualità un colpo alla privacy dei conti correnti dei contribuenti da parte dell’Agenzia delle Entrate che avrà il potere di indagare sull’effettiva capacità di spesa e quindi contributiva degli italiani, la Corte di Cassazione con sentenza n. 19192 del 17.07.2019 chiarisce che il mutuo stipulato per l’acquisto di un immobile non esclude, ma diluisce nel tempo la capacità contributiva, pertanto dalla spesa accertata deve essere detratto il capitale mutuato, dovendo invece sommarsi, per ogni annualità, i ratei di mutuo maturato e versati

Nello specifico i giudici di legittimità hanno chiarito che, in caso di accertamento sintetico sull’acquisto di un immobile a seguito di mutuo, costituisce idonea prova contraria, di cui all’articolo 38, comma 6, D.P.R. 600/1973, anche la mera produzione di un contratto di mutuo, atto a dimostrare la provenienza non reddituale delle somme utilizzate per l’acquisto dell’immobile (cfr. Cass., n. 31124/2018).

Non è necessario, dunque, dimostrare anche le motivazioni dell’erogazione e le garanzie che ne supportano la sussistenza mentre si evidenzia che qualora l’Amministrazione finanziaria proceda a determinare sinteticamente il reddito netto in relazione a una spesa derivante da incrementi patrimoniali e il contribuente eccepisca l’esistenza di un mutuo ultrannuale a giustificazione dell’esborso, detto mutuo non è valido ad escludere integralmente la capacità contributiva del contribuente ma la spalma nel tempo.

Ciò premesso quindi bisogna considerare che mentre da un lato occorre detrarre dalla spesa accertata per gli investimenti patrimoniali l’intero capitale richiesto a mutuo dall’altro, occorre aggiungere al reddito accertato, i ratei di mutuo maturato e versati per ogni annualità.

Pubblicato in

Economia Emilia

Ultimi comunicati stampa

- 1

- 2

- 3

- 4

- 5

- 6

Parma. IREN, la raccolta dei rifiuti per…

Parma le modalità di raccolt... Leggi tutto

24-04-2024 Comunicati Ambiente Emilia

![]() IREN SPA

IREN SPA

Piacenza – 25 aprile e 1°maggio: il vade…

Piacenza, 22 April... Leggi tutto

24-04-2024 Comunicati Ambiente Piacenza

![]() IREN SPA

IREN SPA

Traversa di Cerezzola: visita dei sindac…

Presentazione ai sindaci di sp... Leggi tutto

23-04-2024 Comunicati Ambiente Emilia

![]() Consorzio di Bonifica Centrale

Consorzio di Bonifica Centrale

Al CAP focus sulle produzioni lattiero-c…

Foraggi, mangimi , metodologie... Leggi tutto

23-04-2024 Comunicati Agroalimentare Emilia

![]() Redazione

Redazione

Mattia e gli amici donano fasciatoio e p…

Un’attenzione all’ambulatorio ... Leggi tutto

19-04-2024 Comunicati Solidarietà Parma

![]() Redazione2

Redazione2

Tumore al seno: sei nuovi mammografi per…

Un investimento di circa 900 m... Leggi tutto

19-04-2024 Comunicati Salute e Benessere Parma

![]() AUSL Parma

AUSL Parma

IREN, la raccolta dei rifiuti per il 25 …

Parma le modalità di raccolt... Leggi tutto

19-04-2024 Comunicati Ambiente Emilia

![]() IREN SPA

IREN SPA

Consorzio Agrario Di Parma: si chiude i…

Con il decreto del Tribunale d... Leggi tutto

19-04-2024 Comunicati Agroalimentare Emilia

![]() Redazione

Redazione

Giornata della Terra, 200 studenti dell’…

Giornata della Terra - Ragazze... Leggi tutto

18-04-2024 Comunicati Ambiente Emilia

![]() Consorzio di Bonifica Centrale

Consorzio di Bonifica Centrale

Un nuovo Taxi sociale per Montechiarugol…

Taglio del nastro a Monticelli... Leggi tutto

17-04-2024 Comunicati Solidarietà Parma

![]() Redazione2

Redazione2

Luis Gonzalez torna al Parma Clima

Il Parma baseball è lieto di a... Leggi tutto

17-04-2024 Comunicati Sportivi Parma

![]() Redazione2

Redazione2

Unicredit e Nomisma presentano l’edizion…

L’Osservatorio fotografa le pe... Leggi tutto

16-04-2024 Comunicati Economia Parma

![]() Unicredit

Unicredit

Pomodoro, trattativa per il prezzo concl…

Confagricoltura Parma: “... Leggi tutto

16-04-2024 Comunicati Agroalimentare Emilia

![]() C.A.S.E.A.

C.A.S.E.A.

Mammi: "Invaso dell'Enza, priorità …

Invaso dell'Enza, al via la pr... Leggi tutto

04-04-2024 Comunicati Ambiente Emilia

![]() Consorzio di Bonifica Centrale

Consorzio di Bonifica Centrale

Al Maggiore di Parma una settimana dedic…

Open week salute donna: colloq... Leggi tutto

15-04-2024 Comunicati Salute e Benessere Parma

![]() Redazione2

Redazione2

Lions Day: solidarietà senza confini

Il cuore dei Lions nel cuore d... Leggi tutto

15-04-2024 Comunicati Solidarietà Reggio Emilia

![]() Redazione2

Redazione2

Emilia-Romagna: Ewiva amplia il servizio…

La funzionalità che consente d... Leggi tutto

15-04-2024 Comunicati Trasporto e Viabilità Emilia

![]() Redazione2

Redazione2

Coopservice ottiene la certificazione IS…

Bureau Veritas ha assegnato ... Leggi tutto

15-04-2024 Comunicati Economia Reggio Emilia

![]() Coopservice Logistica e Traslochi

Coopservice Logistica e Traslochi

VINITALY 2024: il Parmigiano Reggiano me…

In abbinamento con distillati ... Leggi tutto

13-04-2024 Comunicati Agroalimentare Emilia

![]() Consorzio Parmigiano Reggiano

Consorzio Parmigiano Reggiano

Sabato 20 e Domenica 21 Aprile torna Cas…

Dopo il grande successo delle ... Leggi tutto

12-04-2024 Comunicati Agroalimentare Emilia

![]() Consorzio Parmigiano Reggiano

Consorzio Parmigiano Reggiano

RicicloAperto: studenti degli istituti c…

11 Aprile 2024&n... Leggi tutto

12-04-2024 Comunicati Ambiente Emilia

![]() IREN SPA

IREN SPA

Fiere di Parma, tra i poli fieristici pi…

Ricavi oltre 41 milioni di eur... Leggi tutto

11-04-2024 Comunicati Economia Emilia

![]() Redazione

Redazione

Poste, precari in rivolta. Lottiamo Insi…

Lottiamo Insieme è un moviment... Leggi tutto

11-04-2024 Comunicati Lavoro Emilia

![]() Redazione

Redazione

I professionisti di Biochimica di Piacen…

Comunicato Stampa Ausl Piacenz... Leggi tutto

10-04-2024 Comunicati Sanità Piacenza

![]() AUSL Piacenza

AUSL Piacenza

Ultime promozioni commerciali

- 1

- 2

- 3

- 4

- 5

- 6

Scopriamo quali sono gli Alimenti che si…

Di Mita Valerio Roma, 15 marzo... Leggi tutto

19-03-2024 Salute e Benessere

![]() Redazione

Redazione

La dipendenza da social, un problema non…

Non solo i ragazzi dimostrano ... Leggi tutto

03-03-2024 Salute e Benessere

![]() Redazione

Redazione

Al-Amal organizza una nuova gita a Torin…

Sabato 2 marzo intera giorna... Leggi tutto

15-02-2024 Turismo

![]() Redazione2

Redazione2

Loto: aperta la campagna di Pasqua a sos…

Possibilità di prenotare e rit... Leggi tutto

10-02-2024 Salute e Benessere

![]() Redazione2

Redazione2

L’impegno delle aziende per sostenere il…

A seguito della pandemia da Co... Leggi tutto

17-12-2023 Salute e Benessere

![]() Redazione

Redazione

Il diritto di morire: il pericoloso prim…

La necessità di un postcostitu... Leggi tutto

11-11-2023 Salute e Benessere

![]() Redazione

Redazione

Incentivi caldaie: le novità dei bonus a…

A partire dal 2024, ci saranno... Leggi tutto

13-10-2023 Energia

![]() Imprenditore On Line

Imprenditore On Line

Giovanni: “La vita di mio figlio rovinat…

“Il pediatra scriveva che i va... Leggi tutto

03-10-2023 Salute e Benessere

![]() Redazione

Redazione

Gismondo: “L’FDA raccomandò monitoraggio…

Intervista alla dottoressa Mar... Leggi tutto

28-09-2023 Salute e Benessere

![]() Redazione

Redazione

Francesca: “Mio fratello Davide malato d…

Abbiamo raccolto la straziante... Leggi tutto

27-09-2023 Salute e Benessere

![]() Redazione

Redazione

Danni da vaccini anticovid. Paola: “Siam…

Intervista alla coordinatrice ... Leggi tutto

26-09-2023 Salute e Benessere

![]() Redazione

Redazione

Pina: "Mio marito morto di SLA dopo…

Pina Puccia racconta la tragic... Leggi tutto

20-09-2023 Salute e Benessere

![]() Redazione

Redazione

Roma, “Danni collaterali” da vaccino ant…

Frase social: Miocarditi, aneu... Leggi tutto

20-09-2023 Salute e Benessere

![]() Redazione

Redazione

Giuseppe: “Dopo il vaccino anticovid sof…

Giuseppe Testa ci racconta la ... Leggi tutto

15-09-2023 Salute e Benessere

![]() Redazione

Redazione

Morti improvvise nei bambini 0-14 anni: …

Intervista al dottor Liberati,... Leggi tutto

12-09-2023 Salute e Benessere

![]() Redazione

Redazione

L’ematologo Andras Rabi: “Riscontro nei …

Frase social: Intervista al do... Leggi tutto

07-09-2023 Salute e Benessere

![]() Redazione

Redazione

Giovanni, affetto da una patologia autoi…

L’inchiesta “Fuori dal silenzi... Leggi tutto

07-09-2023 Salute e Benessere

![]() Redazione

Redazione

Dottor Ripa: medicina dello sport e i “p…

Carlo Ripa, medico dello sport... Leggi tutto

05-09-2023 Salute e Benessere

![]() Redazione

Redazione

Salute: l’affare dei ricchi, una trappol…

Di Andrea Caldart Cagliari, 4 ... Leggi tutto

05-09-2023 Salute e Benessere

![]() Redazione

Redazione

Homo covidicus: il nuovo “stato nocivo” …

Con settembre ritorna l’autunn... Leggi tutto

01-09-2023 Salute e Benessere

![]() Redazione

Redazione

Riposa nel cuore della natura: le miglio…

Hai in mente un viaggio e ti s... Leggi tutto

25-05-2023 Turismo

![]() Redazione

Redazione

L’Emilia-Romagna investe nel turismo, ma…

L’Emilia-Romagna guarda al fut... Leggi tutto

25-05-2023 Turismo

![]() Redazione

Redazione

Il cardiologo Barbaro: “Lancio una premi…

Il dottor Giuseppe Barbaro è d... Leggi tutto

04-05-2023 Salute e Benessere

![]() Redazione

Redazione

Lookalike: uno strumento di marketing pe…

Il marketing delle aziende del... Leggi tutto

26-04-2023 Marketing Aziendale

![]() Imprenditore On Line

Imprenditore On Line

LA GAZZETTA DEL MATTONE - Immobili in affitto e vendita

- 1

- 2

- 3

- 4

- 5

- 6

Piacenza Belvedere

Appartamento con Eleganti Fini... Leggi tutto

13-11-2016 Vendita immobili

![]() Press-One

Press-One

PIACENZA centro storico

Signorile Appartamento in Vend... Leggi tutto

13-11-2017 Vendita immobili

![]() Press-One

Press-One

PIACENZA Baia del Re

Appartamento come Nuovo in Ven... Leggi tutto

07-11-2017 Vendita immobili

![]() Press-One

Press-One

PIACENZA in campagna

PIACENZA - 0216 - CAMPAGNA PIA... Leggi tutto

07-11-2017 Vendita immobili

![]() Press-One

Press-One

PIACENZA - Infrangibile

PIACENZA - INFRANGIBILE In pic... Leggi tutto

07-11-2017 Vendita immobili

![]() Press-One

Press-One

PIACENZA - Carpaneto Piacentino

PIACENZA - CARPANETO PIACENTIN... Leggi tutto

07-11-2017 Vendita immobili

![]() Press-One

Press-One

PARMA Via Pontremoli

PARMA - VIA PONTREMOLI A due p... Leggi tutto

07-11-2017 Vendita immobili

![]() Press-One

Press-One

PARMA SUD, LOC. VIGATTO

PARMA SUD, LOC. VIGATTO A poch... Leggi tutto

07-11-2017 Vendita immobili

![]() Press-One

Press-One

MODENA Villaggio Giardino Villetta Facc…

in contesto costruito nel 2005... Leggi tutto

19-07-2016 Vendita immobili

![]() Press-One

Press-One

PARMA a 50 mt da piazza Garibaldi

Proponiamo prestigiosa soluzio... Leggi tutto

13-07-2016 Vendita immobili

![]() Press-One

Press-One

MONTECAVOLO (RE) Rustico Completamente R…

Rustico completamente ristrutt... Leggi tutto

11-07-2016 Vendita immobili

![]() Press-One

Press-One

MODENA Appartamento ampia metratura in v…

Cesare Battisti nel cuore del ... Leggi tutto

04-07-2016 Vendita immobili

![]() Press-One

Press-One

PARMA quartiere Molinetto abitazione ind…

La casa, libera su due lati, h... Leggi tutto

27-06-2016 Vendita immobili

![]() Press-One

Press-One

PARMA in Localita' Baccanelli Porzione d…

Porzione di Bifamiliare su 3 L... Leggi tutto

19-06-2016 Vendita immobili

![]() Press-One

Press-One

PARMA Strada Budellungo

Alloggio finemente ristruttura... Leggi tutto

08-06-2016 Vendita immobili

![]() Press-One

Press-One

MODENA Villaggio Giardino

Via Avogadro, appartamento COM... Leggi tutto

09-05-2016 Vendita immobili

![]() Press-One

Press-One

PARMA Via Pascal vendesi trilocale ristr…

Composto da ampio soggiorno co... Leggi tutto

03-05-2016 Vendita immobili

![]() Press-One

Press-One

PARMA - Nel cuore dell’Oltretorrente

Splendida casa indipendente a ... Leggi tutto

24-04-2016 Vendita immobili

![]() Press-One

Press-One

Messaggi Personali

Bacheca Annunci - Vendo, cerco, offro, c…

CONGELATORE VERTICALE OCEAN &n... Leggi tutto

24-03-2017 Messaggi Personali

![]() AmicoAnnunci

AmicoAnnunci

Colpo di fulmine: cercasi riccia del tre…

L'ha incontrata su un treno ch... Leggi tutto

20-03-2017 Messaggi Personali

![]() Redazione

Redazione